有些父母為了減輕子女買房壓力,有些人將手中既有的房子送給孩子,有的則是直接買新房登記在孩子名下,無論是哪一種都須依法繳納贈與稅。不過,有不少人不清楚贈與稅規則,導致要繳交大筆的稅額,小則差異幾十萬,大則數百萬、千萬都有可能!

如何規劃財產贈與才可以省下稅額呢?本文整理出常見的3個贈與財產的情況,不想吃悶虧的爸爸媽媽們一定要看呀!

節稅撇步一:贈與稅每年「220萬免稅額」,限定「贈與人」而非「受贈人」

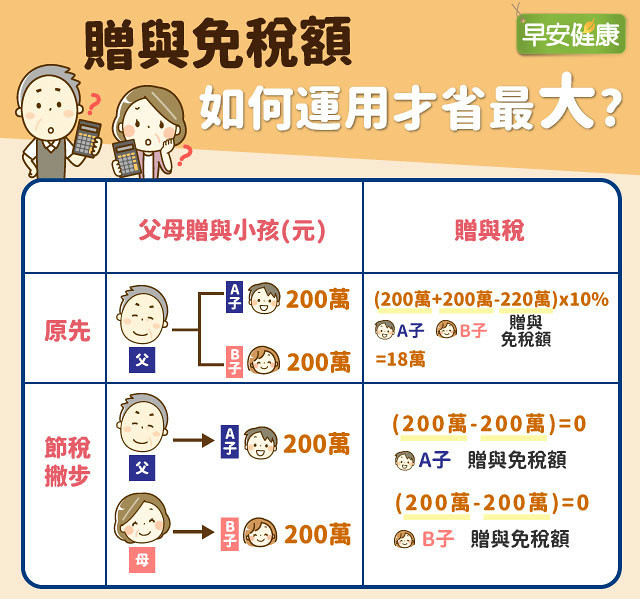

父母想把財產移轉給子女,每年可享有220萬的免稅額,不過,這裡的免稅額是以「納稅義務人」為單位,而非子女。

財政部南區國稅局舉例,有民眾日前贈與2個小孩各200萬,該民眾誤以為兩個小孩受贈的金額都沒有超過220萬元免稅額,就不需申報贈與稅,但事實上卻要繳上18萬元的贈與稅!

原來「每年贈與免稅額220萬元」,是指每個人「贈與別人的金額中,有220萬可以免稅」,而非以個別受贈對象所收到的財產來計算。如果想要節稅,國稅局建議由父母「雙方」各自贈與給兩名子女,爸爸贈與200萬給A子,媽媽贈與200萬給B子,兩個納稅義務人都沒有超過每年免稅額220萬,這樣就不需申報、也不用繳納贈與稅!

試算給大家看:

未節稅前:(200萬+200萬-220萬)x10%=18萬元

節稅撇步:(200萬-200萬)+(200萬-200萬)=0元

注意:如果贈與人在同一年累積贈與超過220萬元,必須在贈與超過220萬元之日,30天內向國稅局申報贈與稅,否則可能會受罰1倍稅額的罰鍰。

節稅撇步二:贈與房子給未成年子女,需證明「購買資金屬子女所有」才可節稅

贈與稅的主要目的,是避免納稅義務人規避遺產稅,根據《ETtoday》報導指出,有一位民眾以自己14歲孩子的名義,購買4千萬的房子,為了避免被國稅局查獲是她購買的,她全部以現金支付;不料交屋後沒幾天,她收到國稅局通知在10日內須補繳贈與稅,否則將處以贈與稅2倍以下罰鍰。

該名民眾覺得納悶,該房屋將來終究是孩子的,為了避免她過世後,孩子要被課一筆遺產稅,她才選擇生前直接把房屋登記在孩子名下,並且使用現金支付,國稅局是如何發現的呢?

根據財政部公告指出,父母幫未滿20歲子女置產視為「贈與」,但是能證明支付款項屬於子女所有,就可避免被課稅;這裡的證明指的是「付款流程」與「資金來源」:

付款流程:

簡而言之就是買賣雙方的交易過程。雙方透過金融機構存款、提款的存摺影本,或者銀行支票、收據等證明文件。財政部指出,這些付款流程較具客觀性,稽徵機關也比較容易採信。

資金來源:

受他人贈與:提交原來贈與稅核定資料(例如:「贈與免稅證明書」、「繳清證明書」)或者「贈與人的存摺影本」與「贈與資金來源」相關證明文件。

除此之外,還須檢附「直到購買交易時仍是未成年」的所有證明;如果受贈後已經有轉出或變現的運用時,這段過程的相關資料也須一併提供。

繼承而來:須提交「被繼承人的遺產稅免稅證明書」或「繳清證明書」影本;如果繼承的財產經過變現運用後才作為付款的來源,有關運用過程相關資料也須一併提供。

工作所得:須檢附「綜合所得稅納稅證明」或者是「所得扣繳憑單影本」。

綜上所述,如果該位民眾能夠證明那4千萬資金來源是子女原本所有,並且經由稽徵機關核定通過,就可以免繳贈與稅。

節稅撇步三:房子移轉須繳贈與稅!想減輕稅額,「繳稅人」是關鍵

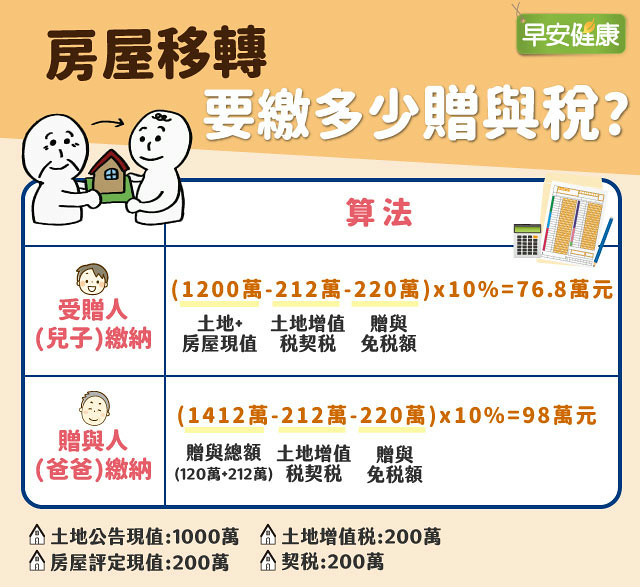

如果想把房子移轉給子女,必須被課徵「土地增值稅」及「契稅」,而這些稅額應由子女(受贈人)繳納,但是父母想代為繳納的話,要繳的稅額就會不同了!

高雄國稅局舉例,如果父親想贈與房地給兒子,贈與的土地公告現值為1000萬,房屋評定現值為200萬元,經核定應繳納土地增值稅200萬元,以及契稅12萬元,總共212萬元。

兒子繳納稅金:

如果兒子有能力自行繳納上述兩項稅金,那麼父親申報贈與稅時,要檢附兒子繳納稅捐收據及自有資金來源證明,經核定通過後,就可扣除212萬元的稅額,再扣除贈與稅免稅額220萬元,最後須繳稅金如下:

(1200萬元–212萬元–220萬元)x10%=76.8萬元

父親繳納稅金:

如果兒子沒辦法繳納稅金,父親想代為繳納,那麼就視為「為他人承擔債務」,必須以「贈與」論,必須併入贈與總額課稅,須繳納的稅金如下:

贈與總額:1200萬元+212萬元=1412萬元

須繳納的稅金:(1412萬元–212萬元–220萬元)x10%=98萬元

國稅局提醒,如果受贈人經查明,沒有財力繳納或實際由贈與人代為繳納,最終要繳的土地增值稅與契稅視同「贈與」,將併入贈與總額中核課贈與稅。

所以,父母移轉房屋給子女,應考量子女繳納稅額的能力,如果可以,將可以省下不少稅額哦!